🙅🏻♀️ 投资过于保守

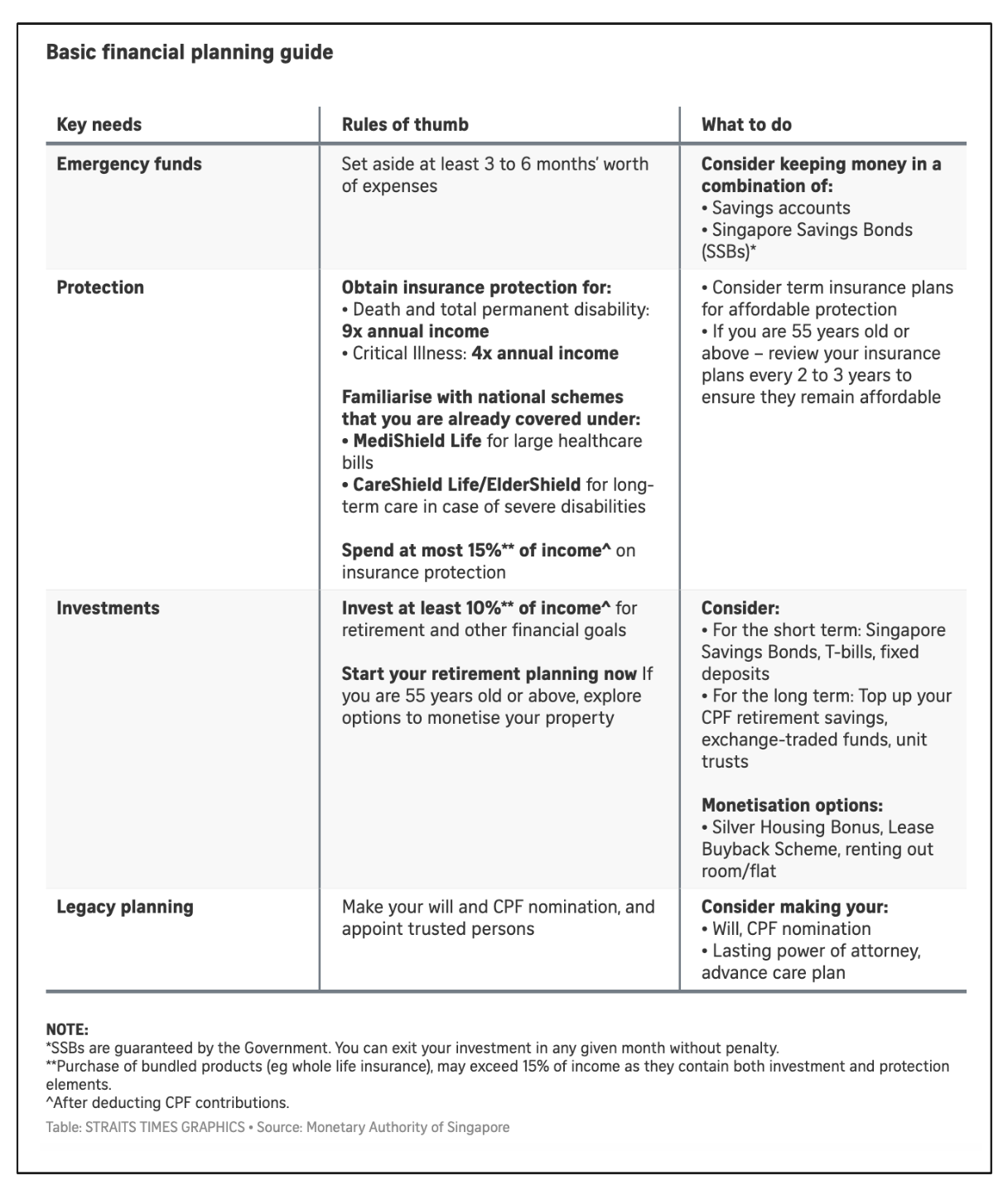

之前写家庭理财和净值计算时聊过,数据显示新加坡家庭的金融投资相对保守:在金融资产分布中,现金储蓄和CPF占了绝大部分,而投资型金融资产中人寿保险占比最高。

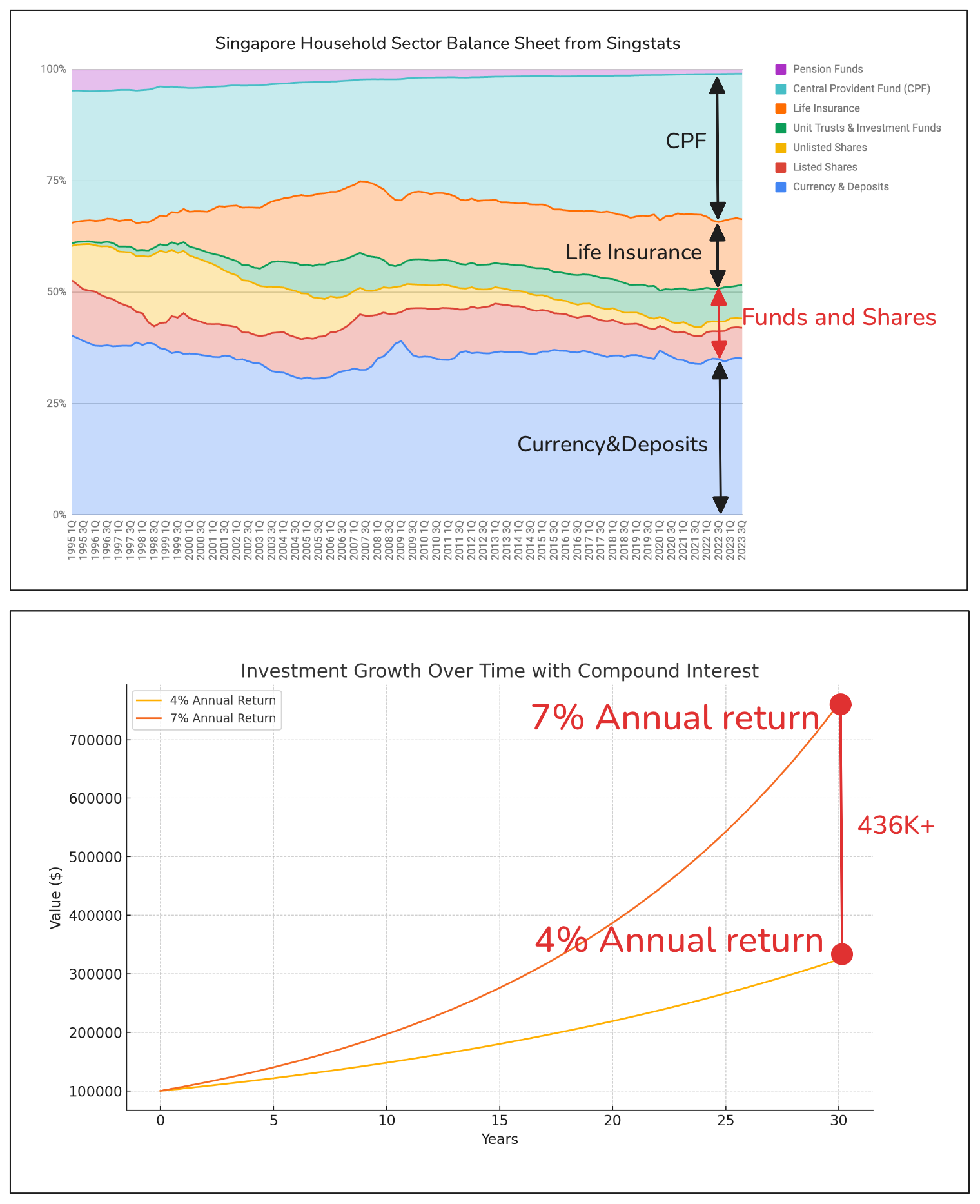

过于保守的投资对于资产增值甚至抵御通胀都帮助有限。对于长期投资目标,可以承担一定的波动来获取更高的收益。

🙅🏻♀️ 投资渠道单一

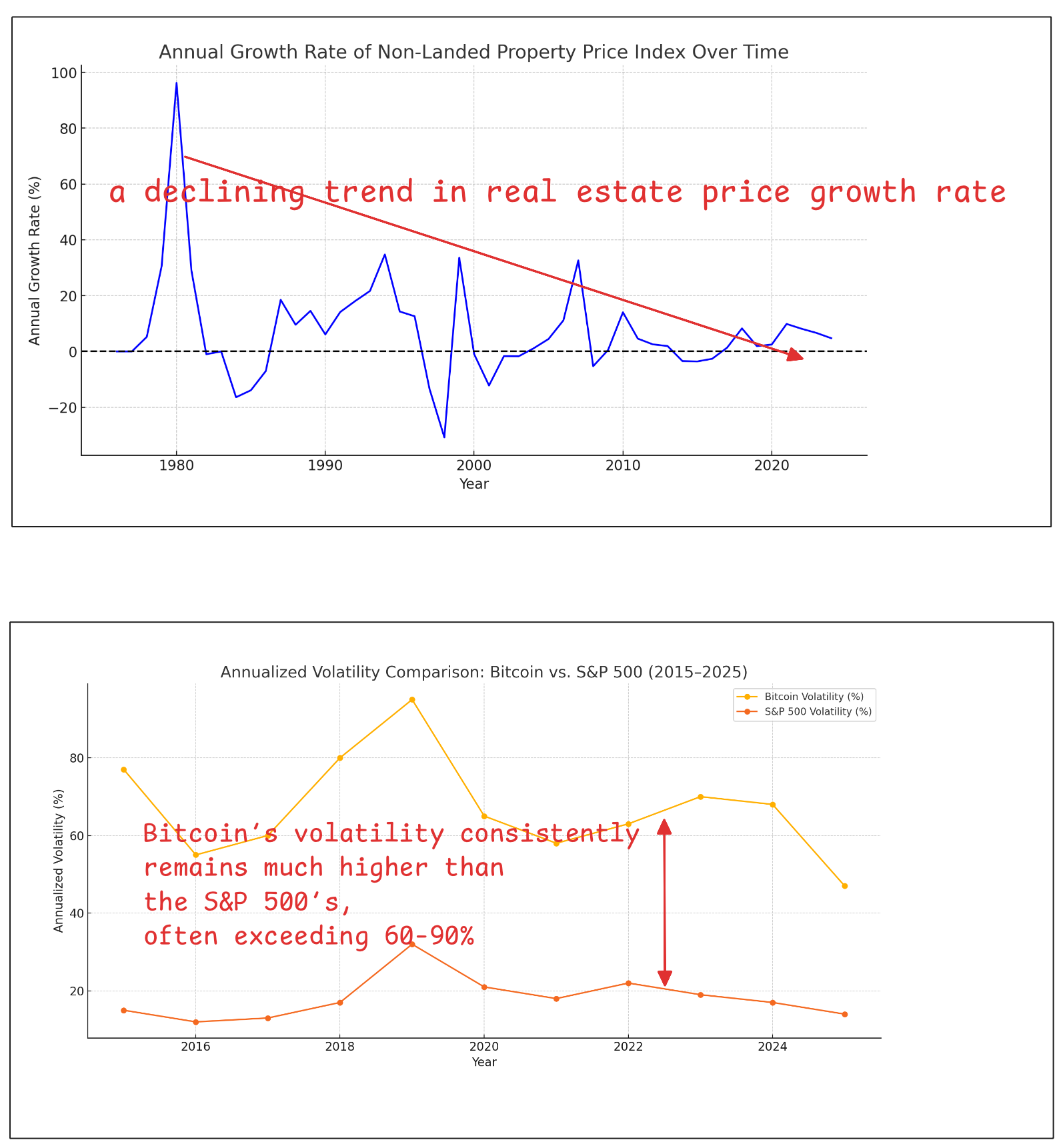

华人热衷房地产投资。新加坡也经历了一段房地产爆发式增长,所以老一辈传承下来以房养老的思想。当然房子作为抗通胀不动产确实有它的价值。

但是在政府严格调控政策之下,房产投资变得门槛更高:

- 🚨 房价上涨,贷款额度收紧,投入资金更高

- 🚨 单一不动产要承担的风险更高,维护成本高

虚拟货币是另一个极端,它可能有惊人的回报率,但是风险也远远高于其他投资。建立多个投资渠道,维护一个多样化投资组合是我觉得合理的选择。

🙅🏻♀️ 在财富积累阶段过度关注"被动收入"

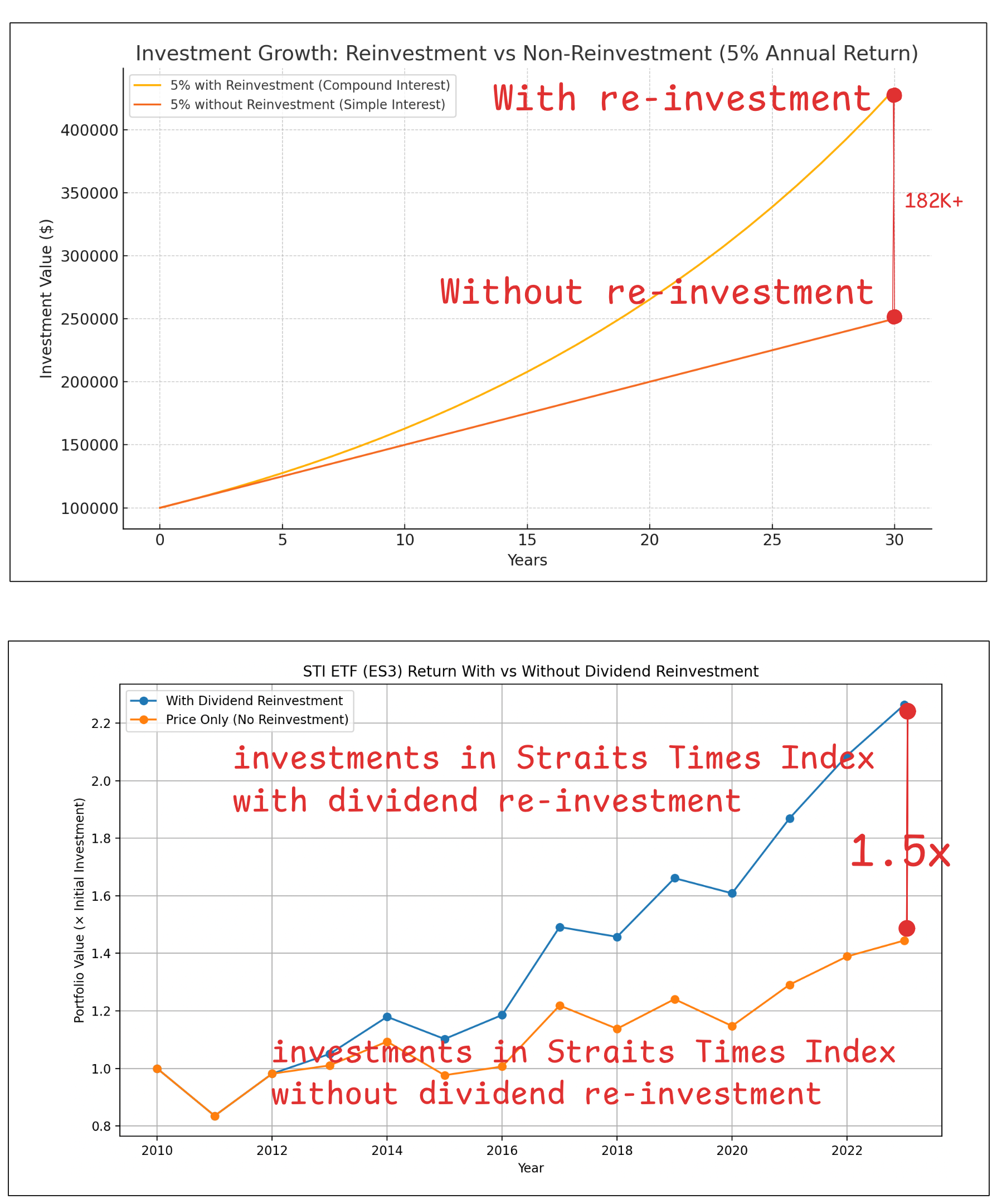

投资成长型股指如标普500、纳斯达克指数等,由于高波动低分红,比较难评估所谓的“被动收入”是多少。即使是高股息或分红类投资也不应该过度关注“被动收入”。

“被动收入”的设定会让人在心理上误认为这部分投资收益是“收入”,可以花掉。而实际上“红利再投资”是非常必要的——这是复利的基础,而复利是资产增值的关键。

所以我们更应该关注的,是储蓄率、收益率和波动率,以此规划资产配置。

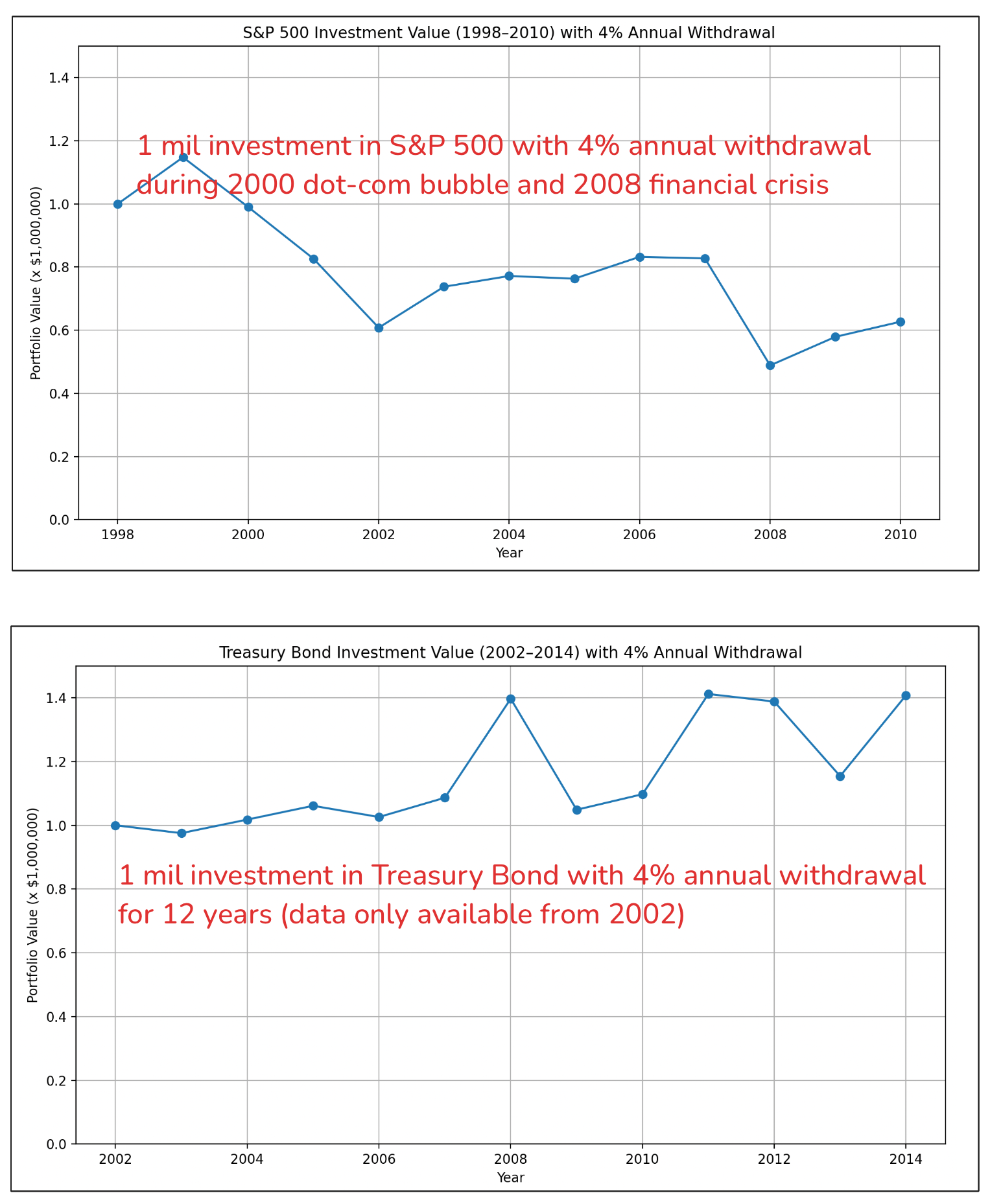

🙅🏻♀️ 在退休阶段过度关注"资产增值"

相反,在逐步从财富积累到依靠被动收入达到退休目的转换过程中,被动收入的渠道和稳定性就需要被更加重视。这个时候的另一个误区是:过度关注"资产增值"。之前在分享退休被动收入和CPF LIFE选择时我也表达了这个观点——牺牲一部分增值空间获取稳定现金流来应对长寿风险。

🙅🏻♀️ 过度依赖理财顾问

且不说靠谱专业的顾问有多少。我会问自己这个问题:

❝ 他/她能服务我多久?等我七八十岁需要考虑医疗保险报销、退休理财收入优化、遗产规划时,他/她还能继续为我提供优质的服务吗?❞

很难得到肯定答案。需要获取专业服务时,如果自己没有基本概念,也无法判断服务优劣。提高财商,学习基本理财知识:储蓄、保险、投资、退休规划、遗产规划,才能更好的做出判断,对自己的财务负责。