之前写过老人的保险和理财需求,其中一个最重要的需求,就是持续的被动现金流。这里写写我对于退休被动现金流规划的观点。

这里考虑以下一般打工人容易建立的被动现金流途径:

- 💰 CPF LIFE终身年金

- 💰 商业年金

- 💰 现金存款利息

- 💰 债券派息

- 💰 高股息股票派息(e.g. Blue chips, REITs)

- 💰 成长型股票股指(e.g. S&P500 index ETF, MSCI index ETF)

- 💰 房产租金收入

在以下维度来考虑每一种投资策略在养老规划(以及财富积累期)的优劣:

- 维护成本

- 被动现金流波动性

- 流动性

- 投资回报

- 投资门槛

分析

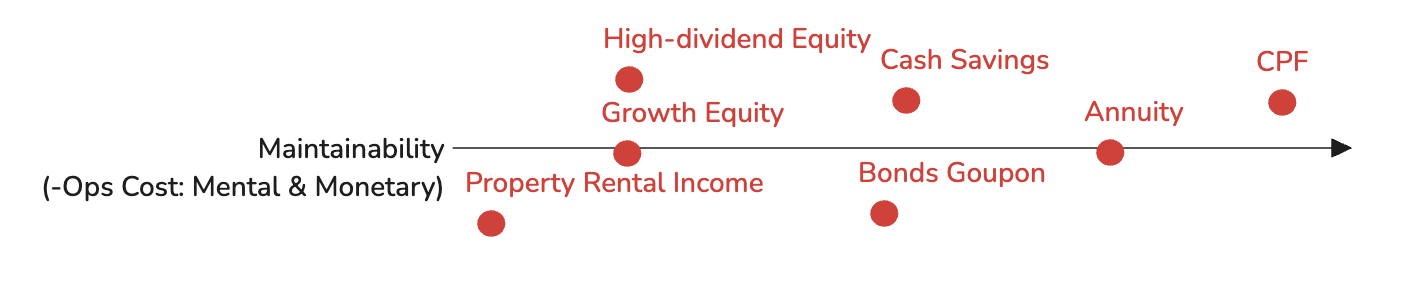

可维护性(维护成本低)

对于退休理财规划,为什么我觉得可维护性这一点是最重要的?

之前读《My money journey》一书,读到很多退休老人的退休理财经验分享,还有子女为年迈老人做财务规划的故事。读后感就是:不要高估年老的自己,当身体机能下降、精力有限、病痛缠身,很难再去维护复杂的投资组合,对市场波动更加脆弱。这时一份不需要维护的终身现金流比高收益高回报重要多了。

| 途径 | 分析 | 分数 |

|---|---|---|

| CPF LIFE | CPF LIFE年金有政府背书,提供终身现金流,维护成本是最低的 | 5 |

| 商业年金 | 商业年金险维护成本也很低,大部分商业年金设计会复杂一些,比如分成固定收益和浮动收益,附加一些疾病和失能照顾责任等。产品复杂了反而维护成本更高一点 | 4 |

| 现金存款利息 | 现金存款维护成本也较低,但也有些限制需要人为操作。比如定存有入金金额和时间限制。如果考虑活期存款账户,要获得较高利息的话需要达到一些条件,也需要日常维护 | 3 |

| 债券派息 | 需要购买和赎回等交易操作,也需要一定精力选择分析产品,维护成本较高 | 3 |

| 高股息股票派息 | 通过券商交易,维护交易账号,需要分析和维护合理的投资组合,维护成本高 | 2 |

| 成长型股指增值收益 | 通过券商交易,维护交易账号,需要分析和维护合理的投资组合,减持股票套现。维护成本高 | 2 |

| 房产收租 | 房产出租的维护成本非常高,除了中介费、物业费、房产税和维修费用等支出,还需要维护中介、住户关系等 | 1 |

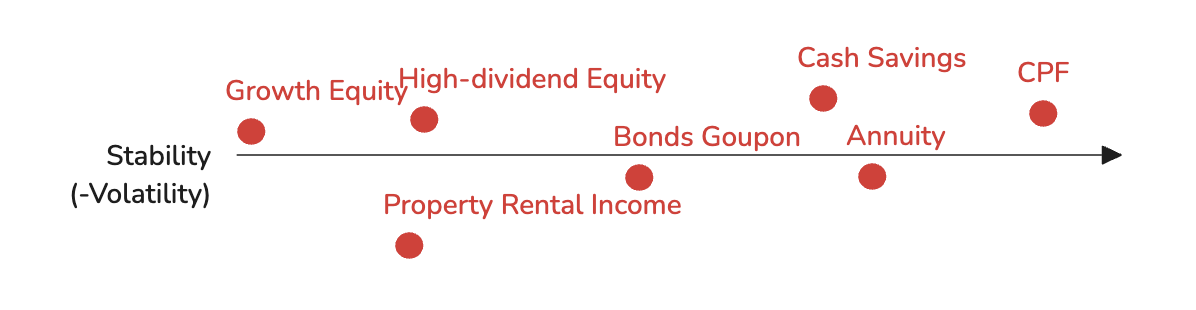

被动现金流稳定性(现金流波动率低)

投资的稳定性在养老理财配置中也额外重要。这里的稳定性主要是看被动现金流的波动幅度。一个稳定的现金流对退休人士心理压力小。研究表明影响消费观念的一个重要因素是消费者是否觉得自己的钱够花,如果收入波动,就会导致我们不敢消费,降低生活质量。

本金的波动对于实际财务规划也有一定的影响,特别是如果依赖成长型股票投资收益作为被动收入,就需要不断减持变现。在市场下行时,股价下跌需要减持更多股票才能保证稳定现金流,这对于投资本金的可持续性有一定影响。InvestmentMoat有一篇文章中模拟了2000年初退休的开支(经历互联网泡沫和金融危机),S&P500投资组合在维持20年的退休开支后余下15%的本金,而60-40的股债组合20年后余下80%的本金,差距非常大。

| 途径 | 分析 | 分数 |

|---|---|---|

| CPF LIFE | CPF LIFE的非盈利性质和政府背书,保证其被动现金流最稳定 | 5 |

| 商业年金 | 商业年金会保证基本稳定的现金流,有的产品设计会有浮动收益部分 | 4 |

| 现金存款利息 | 根据经济情况和利率环境存款利息会有一定浮动,总体较稳定 | 4 |

| 债券派息 | 债券有一定的违约风险,利率也受经济周期影响,较稳定 | 3 |

| 高股息股票派息 | 股票派息受经济环境、行业周期、公司表现等影响,波动幅度较高 | 2 |

| 成长型股指增值收益 | 历史数据显示股票的波动率是最大的 | 1 |

| 房产收租 | 房租租金受市场供求关系、政策税收、房屋本身维护状况等影响,波动率较高 | 2 |

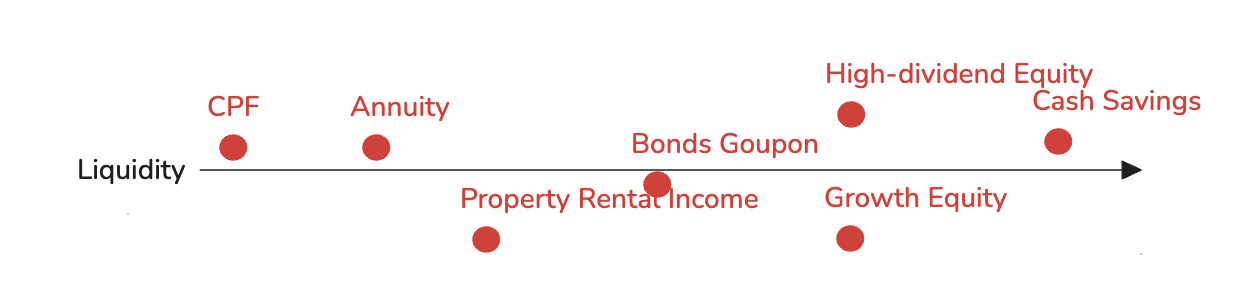

流动性

保持一定的流动性在退休的投资组合里也比较重要,可以用来应付计划之外的大额开支,比如疾病治疗,房屋维修等。疾病治疗这个花销对于老年人来说不可避免,而房屋维修开支往往容易被忽略。调查显示房屋维修在退休规划时往往容易被忽略,但实际在老年人的开销支出占比较高,且常常是意料之外的支出!新加坡大部分是公寓式建筑,相比欧美的独栋住宅维修费没有这么高,但是考虑人工成本高,而房屋设施随时间陈旧老化不可避免。

| 途径 | 分析 | 分数 |

|---|---|---|

| CPF LIFE | CPF LIFE 没有流动性 | 1 |

| 商业年金 | 流动性非常低,相比于CPF LIFE,商业险可以选择退保,但是退保的沉没成本高 | 2 |

| 现金存款利息 | 非常灵活,随取随用 | 5 |

| 债券派息 | 债券有持有期,流动性一般 | 3 |

| 高股息股票派息 | 股票投资可以随时交易,通过券商交易有几天的出金时间,流动性较高 | 4 |

| 成长型股指增值收益 | 股票投资可以随时交易,通过券商交易有几天的出金时间,流动性较高 | 4 |

| 房产收租 | 房产的流动性较低,在于交易繁琐和周期较长 | 3 |

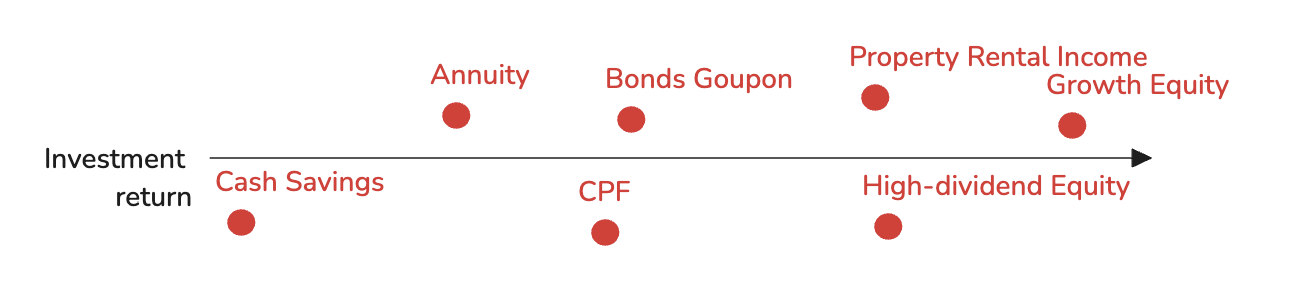

投资回报

虽然追求更高的投资回报率任何时候都重要,但遗憾的是通常投资回报率和波动率成反比。为保障了收益稳定性,不得不牺牲一些投资收益率。反之亦然:在年轻时有更大的风险承受能力,为了长期更高收益可以承受更大的收益波动。

| 途径 | 分析 | 分数 |

|---|---|---|

| CPF LIFE | 参考CPF RA的利率,投资回报在4%左右。CPF LIFE可以选择RA一部分或全部(Basic Plan - 10%, Standard/Escalating Plan - 100%) 投入到年金险中,由于保险产品具有人群/风险共摊的性质,其中包含“死亡红利”,这使得你的领取金额相对于投入的本金来说会比较高。起始的年化领取率通常接近本金的 5-6%,这在无风险投资中是非常高的回报率 | 3 |

| 商业年金 | 通常的商业年金不包含“死亡红利”,投资回报通常 3%-4.5%,分为固定部分和不保证的投资收益部分 | 2 |

| 现金存款利息 | 现金储蓄的回报率通常较低,受经济周期影响,在2-3% | 1 |

| 债券派息 | 不同风险的债券派息率不同,4-5% | 3 |

| 高股息股票派息 | 参考新加坡蓝筹股,REITs的年派息率,在5-6%左右 | 4 |

| 成长型股指增值收益 | 参考S&P500,平均年回报率可以在7%以上 | 5 |

| 房产收租 | 房产的租金回报率在3-4%,房产本身抗通胀有一定升值空间 | 3 |

投资门槛

投资门槛这里主要指需要的启动资金多少,投资渠道。这里列出都是对普通打工人门槛不高的投资途径,当然也有差别,比如房地产需要一定的规模的本金。这个在规划养老理财时影响最小,因为那时已经积累了一定财富。对于财富积累有限的年轻人投资门槛的影响较大。

| 途径 | 分析 | 分数 |

|---|---|---|

| CPF LIFE | CPF的投资门槛说高不高,但是有一些限制,从年轻时就开始持续的积累。CPF设计标准化,只能在政策规定的框架下选择 | 3 |

| 商业年金 | 商业年金选择多,产品设计灵活,门槛是最低的投入资金要求 | 4 |

| 现金存款利息 | 非常灵活,但也需要一定存款数才能享受到较好的利率 | 4 |

| 债券派息 | 股债投资几乎没有资金门槛 | 5 |

| 高股息股票派息 | 股债投资几乎没有资金门槛 | 5 |

| 成长型股指增值收益 | 股债投资几乎没有资金门槛 | 5 |

| 房产收租 | 房产投资需要较大的本金,如使用杠杆也需要有借贷能力 | 1 |

总结

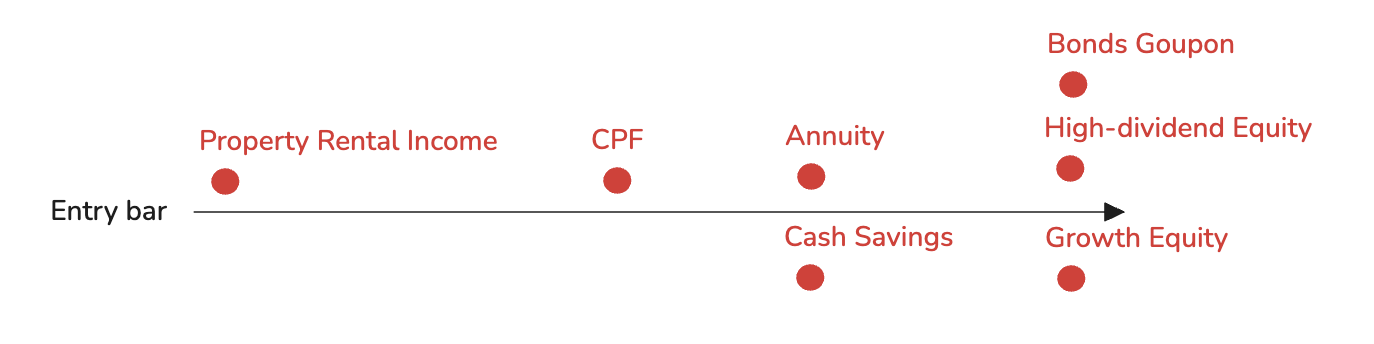

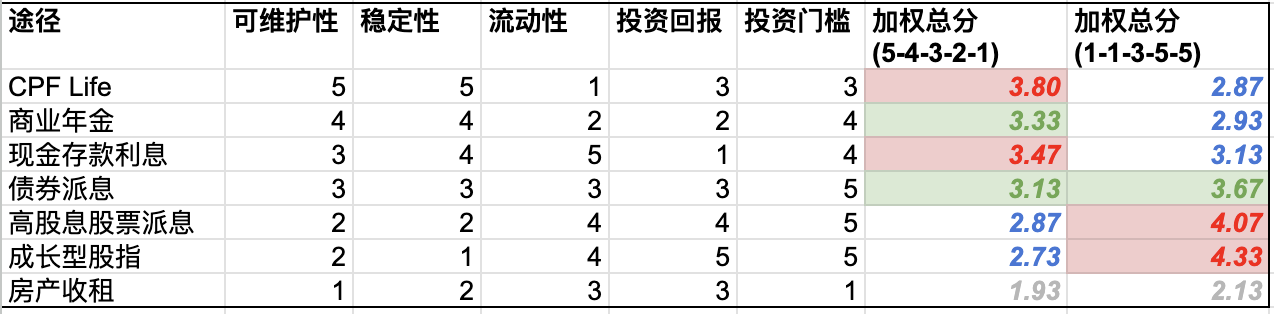

这里基于每个维度的重要性加上一个权重。对于养老理财需求:可维护性>稳定性>流动性>投资回报>投资门槛,而财富积累期需求则反过来。每种投资途径都可以算出一个加权总分。这个分数给出一个大致的参考:养老投资理财和财富积累期投资理财对于不同投资途径的需求:

- 年金险(其中CPF LIFE更优)是养老投资的最优选择。保证其他投资配置合理比例的情况下,我会选择CPF LIFE提供的尽量高的终身现金流,这里牺牲了回报率,但是获得养老理财里最重要的可维护性和稳定性

- 保证一定的现金储蓄,利用活期存款账户、定存、货币市场基金和债券等低风险投资途径获得稳定现金流,同时保证资金的流动性,这在任何时候都是明智的选择

- 年轻时更应该选择成长型和高股息股票股指积累财富,所以我不会在年轻时就购买低收益低流动性的储蓄险、商业年金险等

- 房地产投资怎么看都有点鸡肋,当然它有它独特优势如:借力投资杠杆、分散金融资产投资风险等。不过除自住房外的房产投资一定要谨慎。之前写过,在配置足够的金融资产之后,遇到合适的投资机会我才会考虑房产投资,并且不会超过家庭投资组合的30%

当然这是基于个人认知和风险偏好的计算。不同人有不同的经验和观点,比如有人精通房产投资,利用认知优势和杠杆能获取超额收益;有人风险厌恶不愿意承受金融市场的高波动率,愿意牺牲投资回报获得稳定收益。都因人而异。